Különleges adózási rendszerek: OSS és Reverse charge

A Nemzetközi értékesítés alkalmazással az Európai Unión belüli, határon átnyúló értékesítéshez az OSS és a Reverse Charge speciális adózási módokat valósíthatja meg webáruházában. Ha kíváncsi arra, hogy ezek az adórendszerek miként érinthetik Önt, olvassa el blog cikkünket, amely érthetően bemutatja a lehetséges forgatókönyveket.

Az OSS és a Reverse Charge adórendszerek csak más EU-tagállamokba történő értékesítés esetén alkalmazhatók. Az EU-n kívüli országokba történő értékesítésre eltérő szabályok vonatkoznak. Tekintse meg az Értékesítés EU-n kívüli országokba részt.

OSS – One Stop Shop

Az OSS (One Stop Shop) egy egyszerűsített áfabevallási és áfafizetési rendszer azon vállalatok számára, amelyek árukat és szolgáltatásokat az EU tagállamaiban élő fogyasztóknak értékesítenek. Ez lehetővé teszi a vállalkozások számára, hogy áfát regisztráljanak csupán egyetlen EU-s országban, ahol összevont bevallásokat nyújthatnak be, és az összes EU-s tranzakcióra vonatkozó áfát ezen az egyetlen számlán keresztül fizethetik meg. Ez a rendszer egyszerűsíti az adózási kötelezettségeket és csökkenti az adminisztratív terheket, mivel enélkül a vállalatoknak minden egyes EU-tagállamban külön-külön kellene jelenteniük és befizetniük az áfát.

Mikor vonatkozik rám az OSS?

Ha az Ön online áruháza árukat vagy szolgáltatásokat ad el végfelhasználóknak bármely EU-tagállamban, és ha ezekbe az országokba irányuló összes értékesítése meghaladja a 10 000 EUR-t (áfa nélkül) az aktuális vagy az előző naptári évben, akkor minden olyan tagállamban kell áfát fizetnie, ahol árut szállít. Regisztrálhat ÁFA-ra külön-külön minden országban, vagy egyszerűsítheti a folyamatot az OSS rendszer használatával.

A 10 000 EUR-s küszöb (áfa nélkül) magában foglal minden távértékesítést (azaz online áruházon keresztül) a végfogyasztóknak (nem áfafizetőknek) az EU-n belül. Ha az EU bármely tagállamában áfa-fizetőként regisztrált vállalkozásoknak vagy magánszemélyeknek ad el árut, használja a Reverse Charge-Fordított adózási rendszert.

Mivel a 10 000 EUR-s küszöbérték csak a határon átnyúló távértékesítésekre vonatkozik, és nincs közvetlen összefüggésben a Magyarországon alkalmazott áfamentességi regisztrációs küszöbbel (12 millió forint), az OSS rendszer belföldi nem áfaalanyokra is alkalmazható lehet határon átnyúló értékesítések esetén.

Magyarországon az OSS rendszerbe történő regisztrációt legkésőbb azon hónapot követő hónap 10. napjáig kell elvégezni, amelyben az adott 10 000 eurós küszöbértéket átlépte a vállalkozás. A regisztrációval kapcsolatos részletes információk a NAV hivatalos weboldalán találhatók.

Mindig konzultáljon könyvelőjével vagy adótanácsadójával az áfakezeléssel kapcsolatos konkrét kötelezettségekről és eljárásokról nemzetközi értékesítés esetén.

Példa: Ön Magyarországon nem minősül ÁFA-alanynak. Webáruházában Szlovákiába és Ausztriába értékesít árut. 2023-ban ezekben az országokban az Ön végfelhasználói felé irányuló teljes értékesítése elérte a 9523 eurót (áfa nélkül). Ezért nem lépte túl a 10 000 eurós küszöböt. 2024-ben azonban vállalkozása jelentős növekedést mutatott, és augusztus végére összesen 11 500 euró értékben értékesített Szlovákiában és Ausztriában. Ez azt jelenti, hogy vagy regisztrálnia kell az áfa fizetésére mindkét országban, vagy regisztrálnia kell az OSS rendszerben, és ezen keresztül kollektívan kell megfizetnie az áfát. Ebben az esetben az OSS-re történő regisztrációt 2024. szeptember 10-ig kell elvégeznie.

Hogyan lehet aktiválni az OSS-t az online áruházban?

Az OSS rendszert online áruházában aktiválhatja az admin Beállítások → Alapbeállítások → Adók menüpontjában, a Nemzetközi kereskedelem és az ÁFA részben. Jelölje be az OSS fizető opciót, és mentse el a módosításokat. Az adózási mód ezután automatikusan aktiválódik minden új megrendelés esetén, amely megfelel az OSS rendszer feltételeinek. (A feltételek részleteit a Hogyan működik az OSS a Shoptetben? részben találja.)

Az OSS végső összegének kiszámításának módja

Az OSS végösszeg kiszámítás módszere kiválasztásával meghatározhatja, hogy az OSS rendszeren belül hogyan kerüljön kiszámításra a rendelés végső összege.

Fentről: Az áfát tartalmazó végösszeg a vásárló számára változatlan marad. Az áfa nélküli teljes összeg azonban a célország kulcsától függően változik. Például az ÁFA-val együtt 100 EUR értékű megrendelés esetén a vásárló országától függetlenül mindig 100 EUR-t fizet. Az áfa mértéke és összege azonban eltérő lesz.

Lentről: A rendelés áfa előtti összege változatlan marad, és hozzáadódik az adott ország ÁFA kulcsa. A végösszeg áfával együtt automatikusan újraszámításra kerül a kosárban lévő vásárló számára. Például egy, csak az általános áfa-kulcs alá tartozó, összesen 1000 euró áfa nélküli megrendelés esetén a magyar vásárló áfával együtt 1270 eurót, a szlovák vevő 1200 eurót, az osztrák vásárló pedig 1190 eurót fizet, attól függően, hogy az adott országban milyen általános áfa-kulcs van érvényben.

Hogyan működik az OSS a Shoptetben?

Az OSS mód automatikusan aktiválódik azoknál a megrendeléseknél, amelyeknél a vásárló egy EU-tagállamot választ szállítási országként, és nem ad meg adószámot a megrendelésben. A rendelési tételekre automatikusan a célország adókulcsai vonatkoznak. Az ügyfél által fizetett végösszeg ugyanaz marad, vagy automatikusan újraszámítja az OSS végösszeg kiszámítás módszere az OSS-beállítások alapján (lásd az előző szakaszt Hogyan lehet aktiválni az OSS-t az online áruházban? ).

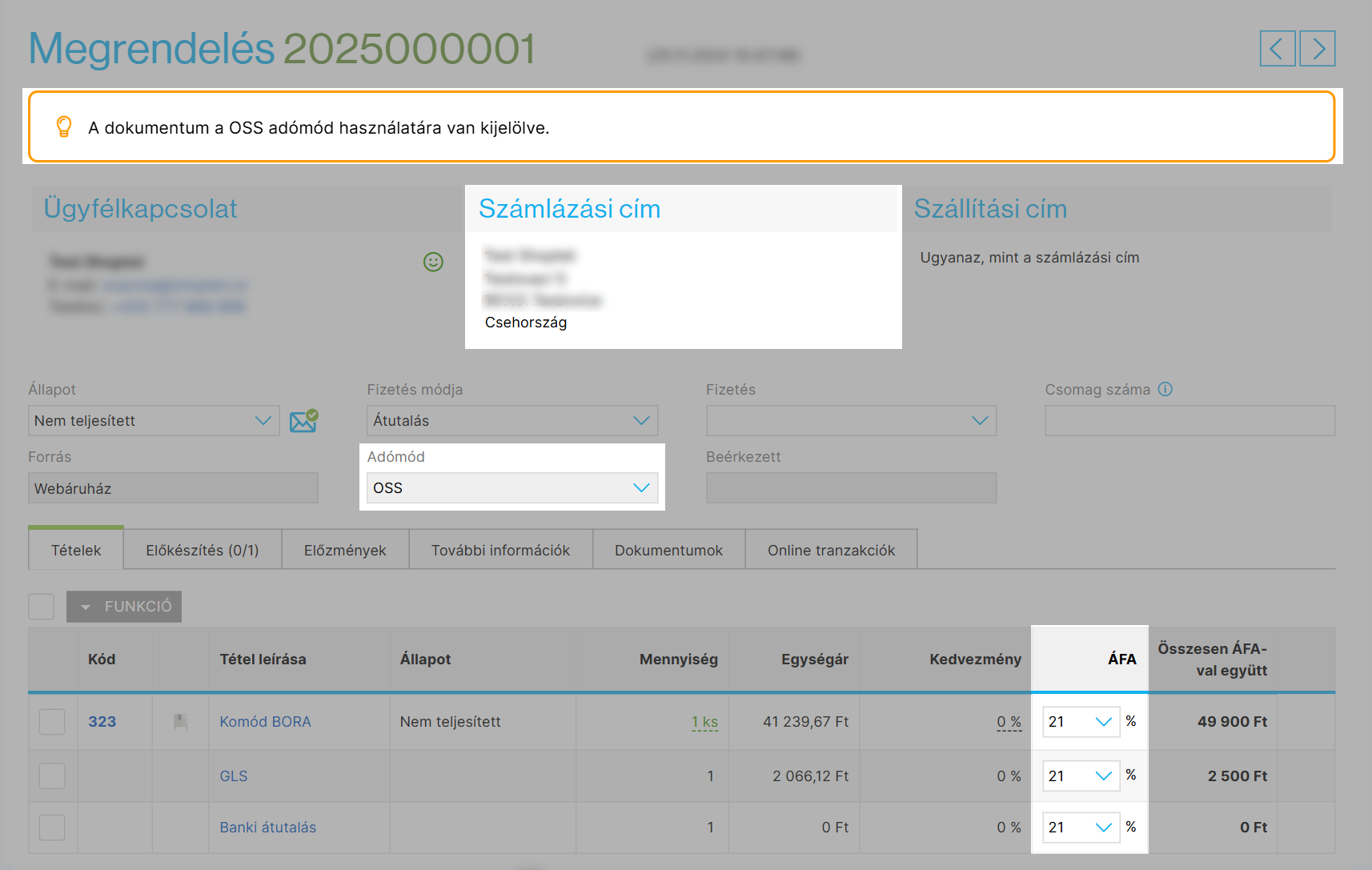

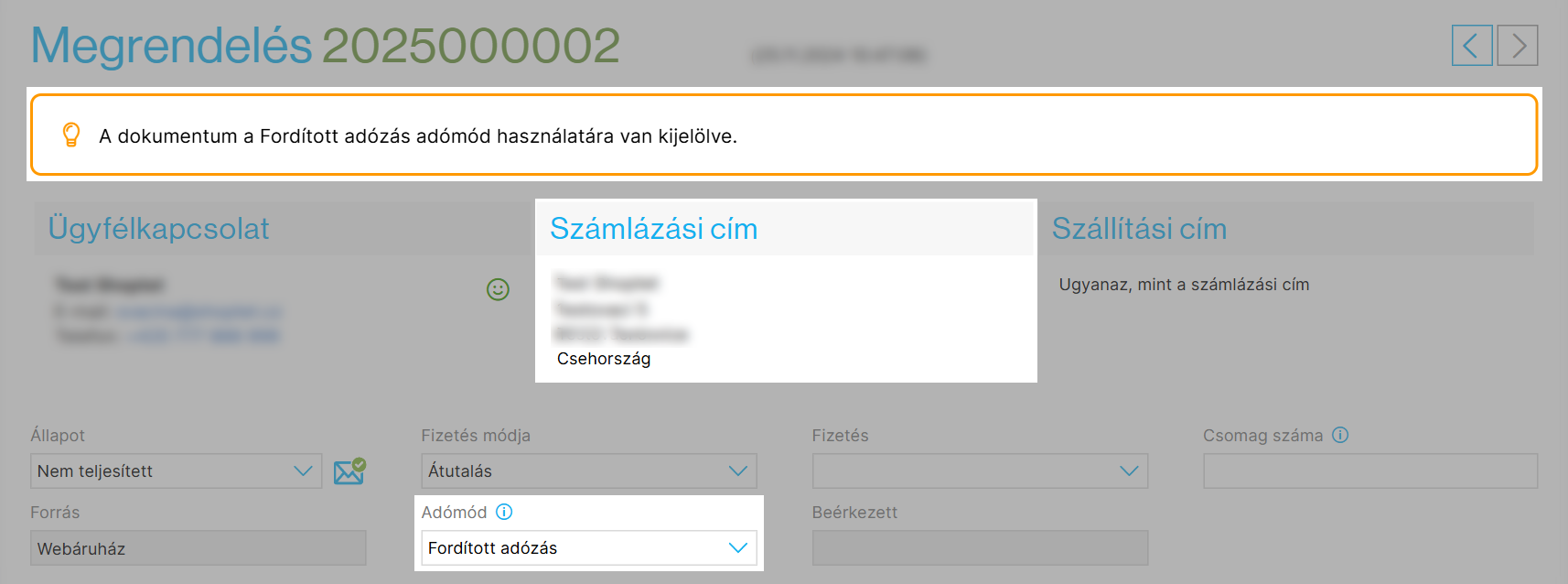

Az adminisztrációban értesítést fog látni egy ilyen megrendelésről (és az összes kapcsolódó dokumentumról), amely jelzi, hogy az OSS adómódban van. Az adózási mód megváltoztatása OSS-ről másik módra egy már létrehozott megrendelés esetén csak a szállítási ország külföldiről belföldire történő módosításával lehetséges.

Az áfakulcsok változása automatikusan megtörténik minden rendelési tételnél. Az átváltás ugyanazon adókulcstípuson belül zajlik. Ez azt jelenti, hogy ha egy tétel az eredeti országban kedvezményes kulcs alá tartozik, az átváltódik a célország kedvezményes kulcsára. Ha az eredeti országban általános áfa-kulcs vonatkozik rá, az átváltódik a célország általános kulcsára. Például, ha Magyarországon egy termék az általános 27%-os kulcs hatálya alá tartozik, akkor egy Szlovákiába történő rendelésnél automatikusan a szlovák 20%-os általános áfa-kulcs lesz alkalmazva.

Ha bármely termékére eltérő adókulcs vonatkozik az EU különböző országaiban (például nulla kulcs Csehországban, kedvezményes adókulcs Olaszországban és Lengyelországban, illetve normál kulcs más országokban), akkor meghatározott adókulcsokat állíthat be, minden ország esetében az adott termékre vonatkozóan. További részletek a Mi történik, ha egy termék különböző adókulcsokkal rendelkezik a különböző országokban? című részben.

Az OSS szerinti adókulcsok pontos konvertálásához csak az alapértelmezett ország adókulcsait kell használnia az e-shopban. Javasoljuk, hogy használja az alapértelmezett adókulcs-beállításokat, és ne módosítsa manuálisan az adókulcsokat.

Például, ha az alapértelmezett adózási ország Magyarország, csak a vonatkozó magyar áfakulcsokat állítsa be az e-shopban (minden termékre, szállításra, fizetésre stb.).

Mi történik, ha egy termék különböző adókulcsokkal rendelkezik a különböző országokban?

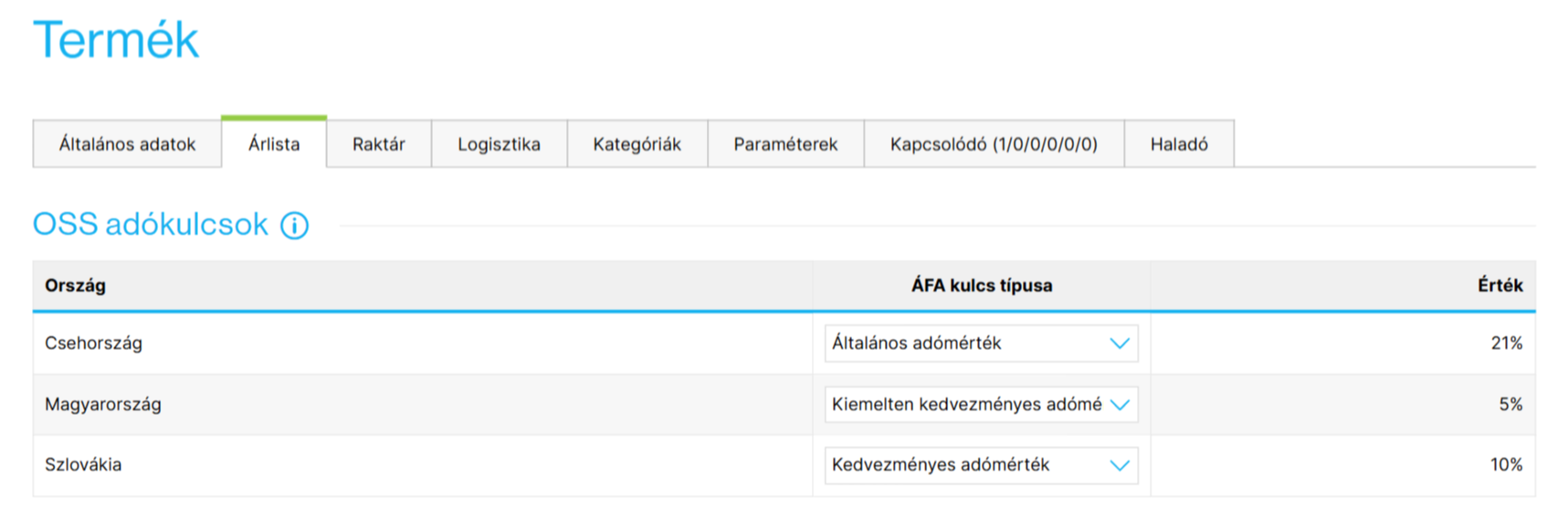

Ha egyes termékei különböző áfakulcsokkal rendelkeznek az EU különböző országaiban (például Magyarországon általános áfakulcs vonatkozik rájuk, Szlovákiában pedig kedvezményes kulcs), akkor az egyes országokban módosíthatja ezeknek a termékeknek a kulcsát. Ez biztosítja az árfolyamok helyes átváltását az OSS rendszer szerinti rendelésekre.

A termék vagy változat részleteinél az Árlista fülön megtalálja az OSS adókulcsok részt. Itt láthatja az összes szállítási országot az Ön e-shopjában (és az EU-n belül). Az egyes országok adókulcsának típusát módosíthatja. Az adókulcs tényleges összege (értéke) automatikusan kerül megállapításra az egyes országok rendszerében meghatározott kulcsok alapján.

A termékek OSS-adókulcsainak beállítása kézi és automatikus importálás esetén egyaránt támogatott. További információ a Termékimportálás és az Automatikus termékimportálás cikkekben található.

Reverse Charge

A Reverse Charge, vagy fordított adózás egy úgynevezett áthárított adókötelezettség az EU-n belüli határon átnyúló kereskedelemben alkalmazandó áfaalanyok között. A fordított adózás rendszerében az áfát nem a szállító (eladó) fizeti meg, hanem az áfa bevallási és megfizetési kötelezettsége a vevőre (vásárlóra) hárul át.

Mikor vonatkozik rám a Reverse Charge?

Ha Ön áfafizető, és egy másik EU-tagállam áfa-fizetője is megrendelést ad le az Ön e-shopjában külföldi szállítási címmel, akkor a megrendelésnek a fordított adózási rendszer alapján kell történnie. Ez többek között azt jelenti, hogy nulla áfát kell feltüntetni a számlán, és jelezni kell, hogy a bizonylat fordított adózási rendszer alá tartozik.

A fordított adózási rendszerről és a megrendelésekre vonatkozó feltételekről blogunkon talál további információt.

Mindig konzultáljon könyvelőjével vagy adótanácsadójával az áfa kezelésével kapcsolatos konkrét kötelezettségekről és eljárásokról nemzetközi értékesítés esetén.

Hogyan működik a Reverse Charge a Shoptetben?

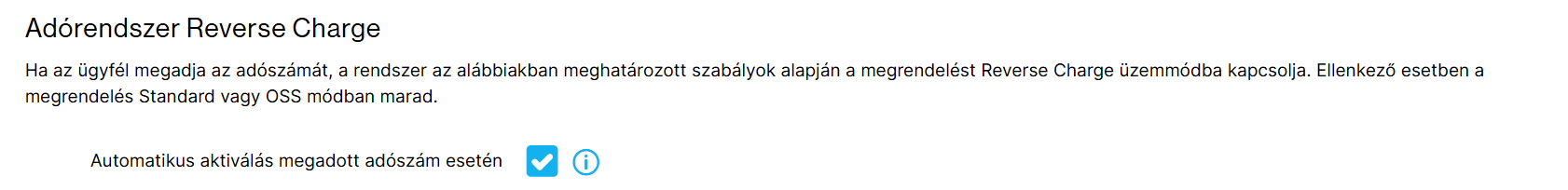

Alapértelmezetten a rendelések automatikusan fordított adózásra kapcsolnak a megrendelés létrehozása során, a szállítási ország és a vásárló által megadott adószám alapján. A fordított adózási mód automatikus aktiválását letilthatja a Beállítások → Alapbeállítások → Adók menüpontjában az Automatikus aktiválás megadott adószám esetén opció kijelölésével.

Automatikus adószám érvényesítés a megrendeléseknél

Ha a vásárló egy EU-tagállamú szállítási országot választ, és megrendeléskor megadja az adószámot, akkor a rendszer a háttérben automatikusan ellenőrzi a szám érvényességét. Ellenőrzi az áfa-adatbázisokat, hogy megbizonyosodjon arról, hogy a szám érvényes-e, és az EU-n belüli áfaalanyhoz tartozik. Ha az ellenőrzés sikeres és a vásárló áfa-alanynak minősül, a megrendelés automatikusan átvált fordított adózási módba, újraszámolva az áfa nélküli összeget. Ha az érvényesítő szolgálatok érvénytelennek ítélik az ÁFA-számot, a megrendelés automatikusan OSS módba kapcsol.

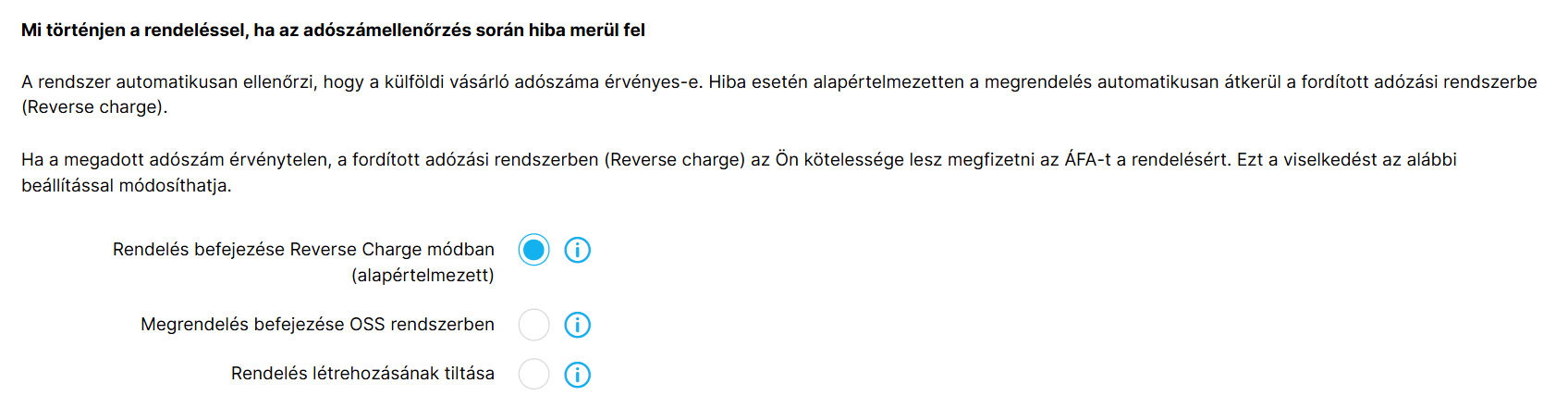

Előfordulhat, hogy az érvényesítési szolgáltatások a megrendelés elkészítésekor átmenetileg nem érhetők el, vagy egyéb technikai okok miatt nem tudják azonnal ellenőrizni a megadott adóazonosítót. Ezekben a helyzetekben beállíthatja, hogy mi történjen a rendeléssel:

- Rendelés befejezése Reverse Charge módban (alapértelmezett) – a rendelés fordított adózási módban jön létre, és az ügyfél az összeget ÁFA nélkül látja.

- Megrendelés befejezése OSS rendszerben – a rendelés OSS módban jön létre, és az ügyfél látni fogja az ÁFA-t tartalmazó összeget.

- Rendelés létrehozásának tiltása – az ügyfél nem tudja teljesíteni a megrendelést.

Manuális adószám érvényességi ellenőrzés a megrendelésben

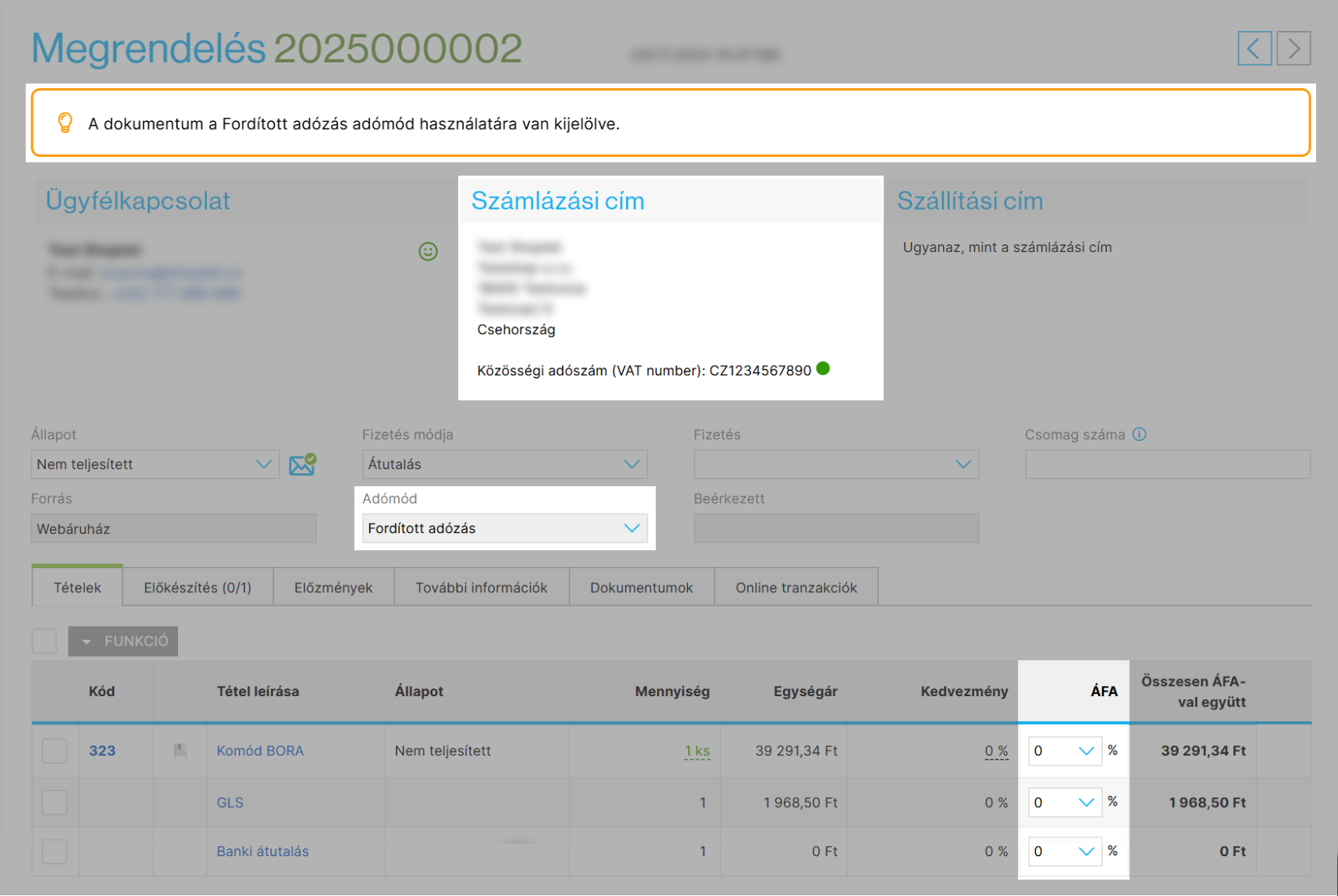

Az adószám érvényességi állapotát a megrendelés részleteinél tekintheti meg. Színes pontként jelenik meg a közösségi adószám sor mellett. Ha az adószám nem ellenőrizhető, figyelmeztetés jelenik meg a megrendelésnél.

A pont színeinek jelentése a következők:

- Zöld: Az adószám sikeresen ellenőrizve és érvényes; a rendelésnek fordított adózási módban kell lennie.

- Piros: Az adószámot nem sikerült ellenőrizni, és valószínűleg érvénytelen. Ebben az esetben a vásárló nem jogosult áfalevonásra. További ellenőrzések manuálisan is elvégezhetők a Vies rendszeren.

- Kék: Az adószám ellenőrzése folyamatban van. Próbálja újra ellenőrizni a rendelést néhány perc múlva.

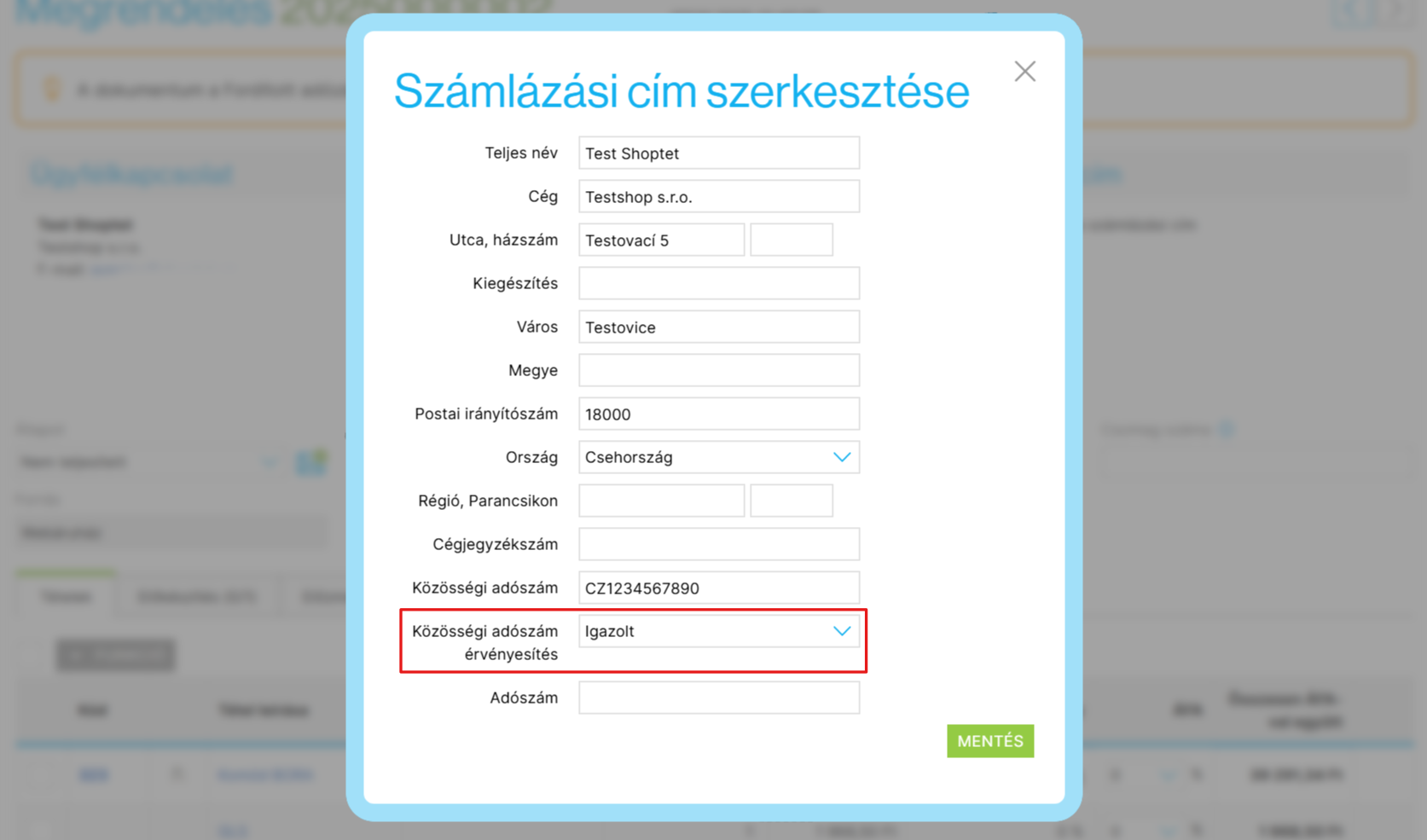

Az érvényesítés állapotát manuálisan is módosíthatja a Számlázási információk gombra kattintva. A táblázatban egyszerűen módosítsa a Közösségi adószám érvényesítés sorban lévő értéket a kívánt beállításra.

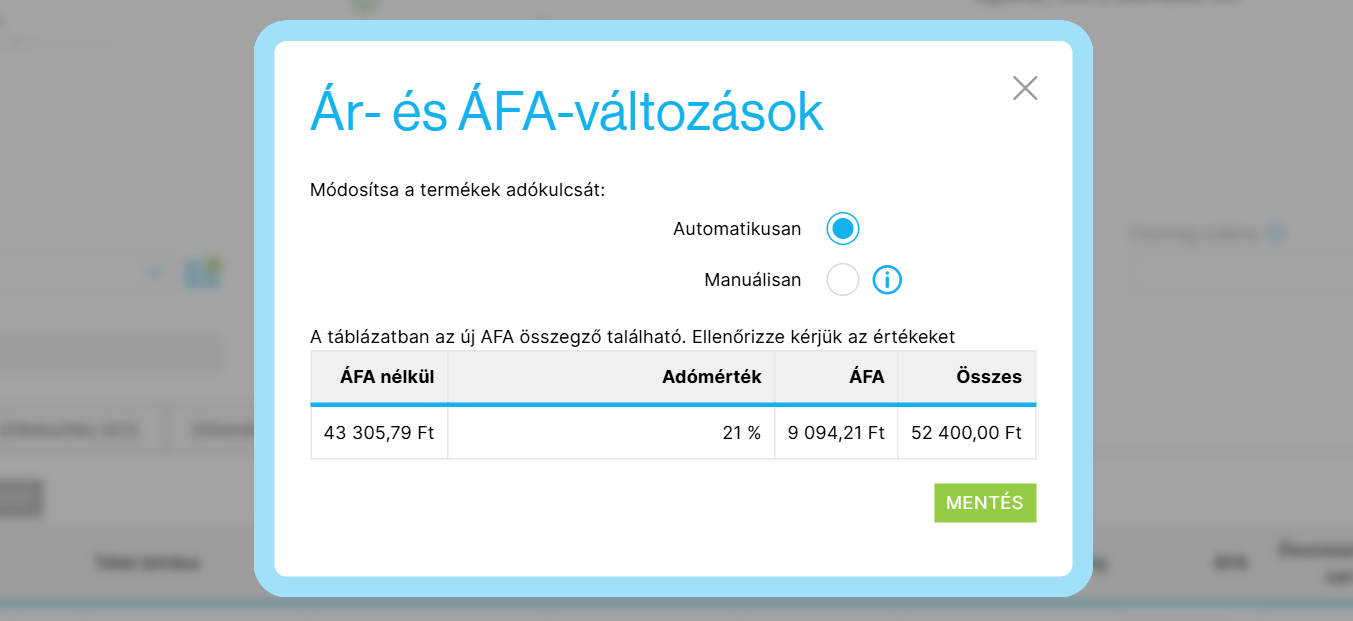

Ha úgy találja, hogy a vásárló nem jogosult a fordított adózási rendszerre, a következőket kell tennie:

- Törölje az érvénytelen adószámot a megrendelés számlázási adatai közül.

- Az adómód módosításának lehetősége feloldódik – módosítsa Normál vagy OSS értékre.

- Megjelenik egy új ablak, amelyben kiválaszthatja, hogy a tételek áfakulcsait manuálisan vagy automatikusan kívánja módosítani.

Ha módosítja a megrendelés adózási módját és hozzáadódik az áfa, akkor a rendelés adatai közül e-mailt küldhet a frissített rendelési összeggel, hogy az ügyfél rendelkezzen aktuális fizetési adatokkal. Ezt a Beállítások → E-mailek → Tájékoztató e-mailek menüpontban állíthatja be (további információ az Automatikus küldésű tranzakciós e-mailek cikkben található). Ehhez az e-mailhez számlát is csatolhat, és helykitöltőket is használhat a fizetési adatok áfát tartalmazó összegekkel történő kitöltéséhez.

Ha a vásárló a fizetési kapun keresztüli fizetést választotta, akkor a megrendelés frissítése után a tájékoztató e-mailben küldhet egy további fizetési gombot. Az ilyen e-mail beállítására vonatkozó utasításokat a Fizetési átjárók – Link küldése további fizetéshez cikkben találja.

Értékesítés EU-n kívüli országokba

Mindig konzultáljon könyvelőjével vagy adótanácsadójával az áfa kezelésével kapcsolatos konkrét kötelezettségekről és eljárásokról nemzetközi értékesítés esetén, különösen az EU-n kívüli országokba történő értékesítés esetén.

Ha az EU-n kívüli országokba értékesít, javasoljuk, hogy konzultáljon adó- és számviteli szakértőkkel, hogy minden kötelezettségének eleget tegyen.

Általánosságban elmondható, hogy az áruk EU-n kívüli országokba történő értékesítése exportnak minősül, ami mentes az áfa alól. Ezért az ezekre az országokra irányuló megrendeléseknél az áfát nem szabad belefoglalni.

Az e-shop adminisztrációjában a Beállítások → Alapbeállítások → Adók menüpont alatt bejelölheti az EU-n kívüli értékesítés lehetőséget. Ha ezt választja, minden EU-n kívüli szállítási országgal rendelkező új megrendelés áfa nélkül jön létre, azonban a vásárlóknak a végösszeg nem változik.